デボラ・サムナー、金融サービス・プラクティス・リード、バイスプレジデント

モバイル・バンキングの利用者は、平均的な銀行利用者よりも残高が多く、純資産も多い。 銀行利用世帯に占める割合はまだ小さいものの、その数は増加傾向にある。この有利なセグメントのユニークなニーズを理解することは、貴重な顧客を獲得し、維持することを意味する。ニールセンは、モバイル・バンキングを利用する消費者の考え方を理解するために、5つの消費者セグメントを紹介し、彼らにアプローチするための戦略を提供している。

モバイル・バンキングに対する消費者の信頼と安心感は、かつてないほど高まっている。金融機関にとって、モバイル・バンキングは効率化とコスト削減を実現し、顧客ロイヤルティを高め、新たなセグメントを取り込み、リアルタイムのソリューションを提供する。消費者にとっては、モバイル・バンキングは一貫した体験、情報スピードの向上、権限委譲をもたらす。しかし、モバイル・バンキング利用者のニーズを真に理解するためには、銀行は基本的なモバイル・サービスの枠を超え、消費者が金融機関とどのように接しているかを学ぶ必要がある。

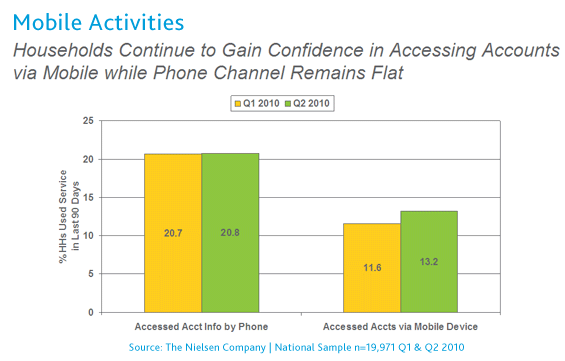

ニールセンがモバイル・バンキング利用者を調査したところ、2010年第2四半期にモバイル・デバイス経由で銀行口座にアクセスした世帯は13.2%だったのに対し、銀行のカスタマーサービス・コールセンター経由でアクセスした世帯は20.8%だった。モバイル・アクセスの普及率は他のチャネルより低いが、第1四半期の11.6%から伸びており、コールセンターからのアクセスは前四半期比で比較的横ばいである。

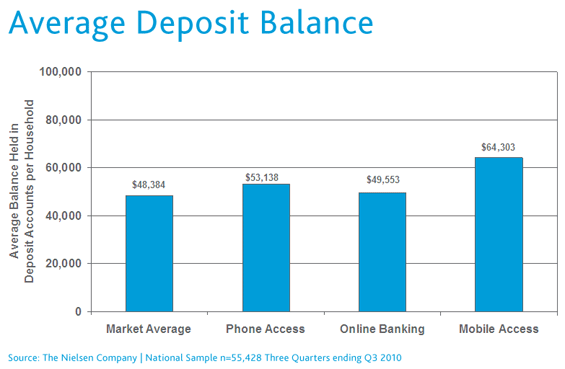

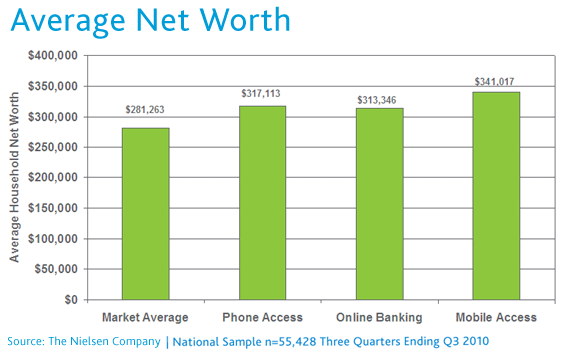

また、モバイル・バンキング・ユーザーは、平均残高(64,303ドル)対平均顧客(48,384ドル)、純資産(341,017ドル)対オンライン・バンキング・ユーザー(313,346ドル)、または市場平均(281,263ドル)を維持することで、金融機関に大きな価値をもたらしている。

モバイルバンカーとは?

他のチャネル戦略とは異なり、モバイル・バンキングは年齢や収入といった特定の人口統計カテゴリーにとらわれない。ニールセンは、モバイルバンキング利用者の明確な特徴を特定し、それぞれ特定のモバイルマインドセットを持つ5つのセグメントに分類した。真の顧客価値とユニークな顧客体験を提供するためには、モバイル・バンキング利用者の原動力を知る必要がある。

移動オフィスワーカー

モバイルバンカーの14.8%、米国人口の9%を占めるこのグループは、イメージに敏感で、ブランド志向が強く、キャリア志向のマルチタスカーで、群衆の中で目立つことを好む。

モバイルオフィスワーカーは、若年層から中年層(35~54歳)で、他のどのグループよりもモバイルバンキングを利用する傾向が強い。スマートフォンの所有率は最も高く、ニュース、スポーツ、金融などの情報を消費することでつながりを保っている。 彼らの生活の大部分は友人であり、家族よりも重要である。

- ソーシャル・テクスターモバイルバンカーの5人に1人、人口の14.3%を占めるこのセグメントは、人種が多様で、テクノアダプター、ソーシャルバタフライのミレニアル世代で、お金が成功の尺度であると考えている。ソーシャル・テキサーは、最も若いモバイル・グループ(18~24歳)で、一般的にまだ大学生である。彼らは親から経済的支援を受けている可能性が高く、プリペイドのフィーチャーフォンを持っている可能性が高い。残高をチェックする傾向が高く、親からの預金をチェックする傾向が高い。

- カントリークラブのコミュニケーターモバイルバンカーの12.8%、人口の11.6%を占めるこのグループは、高齢で教育を受け、裕福なエンプティナスターであり、人生においてより上質なものを好む。カントリークラブ・コミュニケーターは、モバイル・マインドの中で最も年齢が高く(45~64歳)、最も裕福で、最も教育を受けている。スマートフォンの所有率が高く、子供と連絡を取るためにモバイルテクノロジーに適応しているため(Social Textersを参照)、SMSテキストメッセージの利用傾向が高い。銀行への忠誠心も高く、様々な銀行サービスや商品を利用している。

- モバイルの基本モバイルバンカーの11.3%、人口の10.8%を占めるこの層は、実用的で家族的、小さな町で働くブルーカラーで、飾り気のない選択肢に関心がある。

- イン・ザ・タッチ、オン・ザ・ゴーモバイルバンカーの6.8%、人口の7%を占める郊外のサッカーママやパパたちは、衝動買いをする傾向がある。

Mobile BasicsとIn Touch, On the Goはともに中年層(35~54歳)で、フィーチャーフォンを所有する傾向が強い。モバイル・バンキングを利用する傾向は低く、家族との連絡や残高確認といった最も基本的なニーズに携帯電話を利用している。両グループとも、キャッシュフローを管理するために様々なクレジットを利用しており、退職後や子供の大学進学のためを除き、一般的に貯蓄はしていない。

チャンスを生かす

モバイル・バンキングは、適切な消費者グループとつながる方法を知っている金融機関に、やりがいのある機会を提供する:

- ロイヤリティの促進- モバイル・バンキングは、顧客との継続的な均一で一貫した対話を生み出します。 銀行は、モバイル・バンキングの利点を売り込むために、モバイル・オフィス・ワーカーの友人に注目すべきである。友人紹介やクチコミ・プログラムは、このグループと関わるための方法です。

- 新たなセグメントを取り込む- モバイル・バンキングは、これまで十分なサービスを受けられなかった新たなグループを開拓する。カントリークラブ・コミュニケーターは、モバイル・オフィス・ワーカーほど洗練されてはいないものの、子供とのつながりを維持するために適応しており、SMSテキスト・メッセージングを利用する傾向が高い。銀行は、親も子も同じように利用できる家族向けプランを作るべきである。こうしたプランは、カントリークラブのパーソナル・バンカーや信頼できるファイナンシャル・アドバイザーが伝えるべきである。

- エンパワーズ- モバイル・バンキングは、リアルタイムで顧客とやり取りを行いながら、顧客が金融をコントロールできるようにします。モバイル・ベーシック」と「イン・タッチ、オン・ザ・ゴー」はモバイル・バンキングの対極に位置する傾向がありますが、それでも家計を管理したいというニーズがあります。彼らは残高をチェックし、クレジットを使ってキャッシュフローを管理する傾向が強い。銀行は、管理を強調するマーケティング・メッセージを作成し、当座貸越、詐欺の可能性、支払期日に関する簡単なSMSテキストメッセージ警告を提供すべきである。

- 商品の押し売りではなく、ソリューションを提供- モバイル・バンキングは、顧客が必要とする商品を、顧客が必要とする瞬間に提供する手段です。リアルタイムでの対応は、他の多くのチャネルではなかなか再現できない。消費者の考え方に関係なく、これはポジティブな顧客体験を生み出し、モバイルの世界を広げるためにあらゆるグループで活用できる。

携帯電話のユビキタス性を否定することは難しく、モバイル・バンキングは、テクノロジー導入の度合いや快適さのレベルに応じて何かを提供する、完璧な補完物である。SMS、モバイル・ウェブ、ダウンロード可能なアプリケーションは、シンプルな機能から、ユニークな顧客エンゲージメントを提供する中核となる高度なレベルまで、様々な機能を提供する。銀行にとって重要なのは、適切で価値のあるユーザー体験を提供するために、バンキング行動をモバイル消費者の顔や考え方に結びつけることができることです。