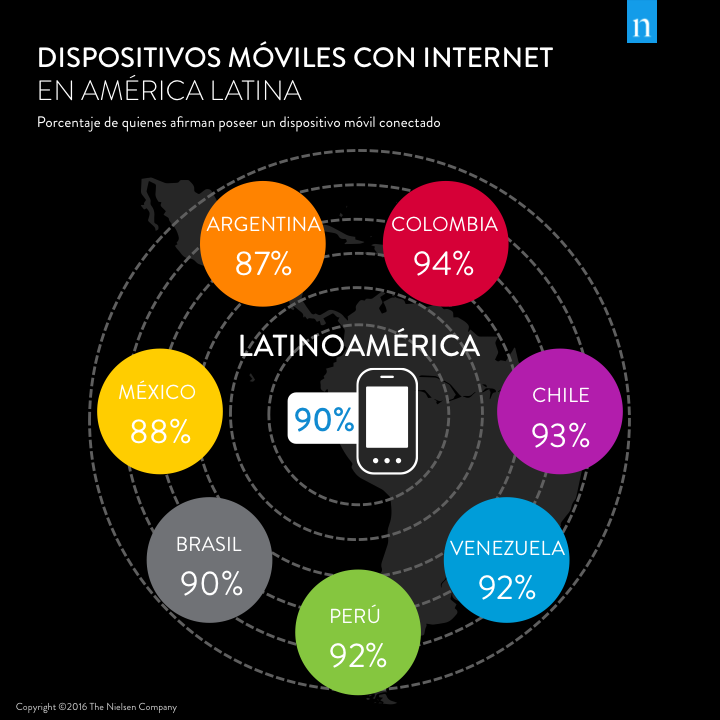

Hoy en día nadie duda de que la conexión masiva a la red global ha transformado el mundo y la forma como nos relacionamos. Esta transformación crece de manera exponencial en la medida en que más personas pueden conectarse y acceder a todo tipo de contenidos y servicios a través de dispositivos móviles. Nuestro más reciente Estudio Global sobre Compras, Actividad Bancaria y Pagos Móviles revela que el 94% de los colombianos encuestados vía online tiene un dispositivo móvil con acceso a internet, por encima del promedio de América Latina (90%).

La dependencia de los dispositivos móviles está creciendo en el mundo. 5 de cada 10 consumidores globales dicen que no imaginan su vida sin su dispositivo móvil. En la región, 4 de cada 10 reconoce dependencia. El 74% de los conectados latinoamericanos dice disfrutar la libertad de sentirse conectado en cualquier momento y lugar. Si bien el 65% de los latinoamericanos considera que los dispositivos móviles han facilitado su vida, el 70% reconoce que han sido facilitadores del creciente reemplazo de las interacciones cara a cara por las electrónicas; lo que para el 46% no es un problema, pues de cualquier forma prefiere escribir mensajes de texto que hablar.

El potencial de los dispositivos móviles

Así como el móvil ha transformado la forma de comunicarse con los demás, también está revolucionando el mundo del comercio y la banca. Gracias a la conectividad móvil se ha logrado la inclusión financiera de 2 billones de consumidores “no bancarizados” en el mundo. Se estima que el crecimiento en el acceso a los pagos sin dinero en efectivo llevará a un consumo adicional de 10 trillones de dólares en la próxima década, según el Instituto de Demanda, operado conjuntamente por Nielsen y The Conference Board.

Aunque las actividades más realizadas en estos dispositivos están relacionadas con lo social (correo electrónico, redes sociales, Youtube), el comercio minorista y sector bancario tienen gran potencial a través de estas plataformas, según la actividad reportada por los consumidores participantes en el estudio, aplicado en 63 países.

Móvil como imprescindible compañía de compras.

La región del mundo donde los consumidores han dado más espacio a las compras a través de móviles es Asia-Pacífico, donde el 46% ha adquirido algún producto o servicio por esta vía en los últimos 6 meses, frente al 27% de los latinos. En todo el mundo se evidencia el móvil como complemento para las compras, a través de varias actividades relacionadas. En nuestra región, por ejemplo, buscar información sobre un producto (57%), comparar precios (54%), tomar mejores decisiones de compra (43%), buscar cupones y ofertas (43%) y hacer viajes de compra más rápido (30%), son las más destacadas.

Optimizar la experiencia móvil, sea en una aplicación o una versión para móvil, debe ser prioridad en cualquier estrategia de comercio electrónico. Una estrategia móvil deficiente puede llevar a menores tasas de conversión y a dirigir a los compradores a las tiendas, sitios web o aplicaciones de los competidores.

La hora del Banking móvil

Cuando se trata de actividades bancarias, revisar el balance de la cuenta o comprobar una transacción son las actividades más realizadas por los latinos. 43% dice haberlo hecho en los últimos seis meses. Aunque representan menos de la mitad, el 78% dijo que está dispuesto a hacerlo en el futuro cercano, lo que demuestra su potencial. El 25% ha pagado cuentas en línea, pero el 64% lo haría en los próximos meses, y 24% ha hecho transferencias entre cuentas, frente al 59% que está dispuesto a adoptar la práctica. Los argentinos son los que menor probabilidad manifiestan de realizar alguna actividad bancaria a través de su dispositivo, mientras que en países como Brasil, Chile y Venezuela, los usuarios expresan mayor intención.

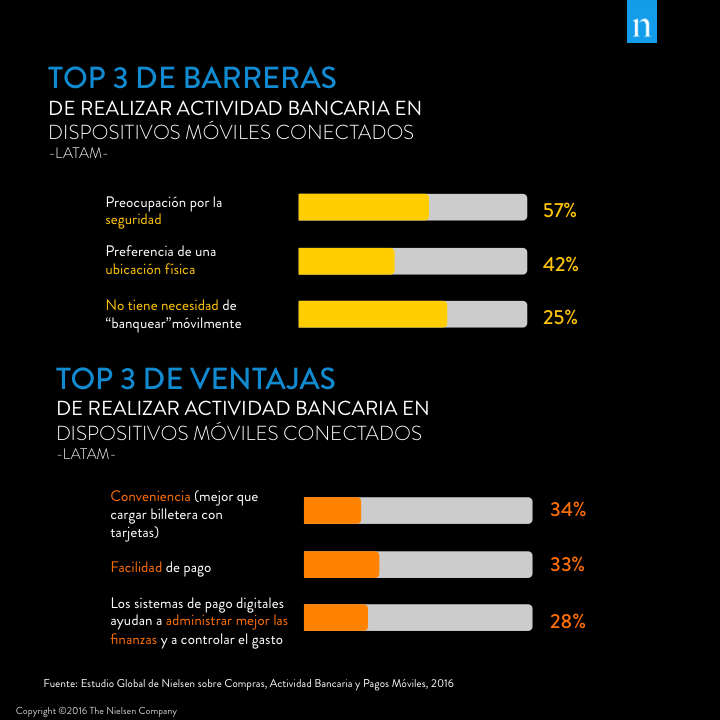

Incluso cuando existe un gran porcentaje de personas dispuestas a realizar este tipo de actividades, hay un porcentaje menor que se abstiene. Estos últimos afirman que la seguridad es la principal barrera (57%). 42% prefiere visitar una sucursal física y 25% no tiene necesidad de “banquear” móvilmente. Los colombianos son quienes más tienen preocupación por la seguridad en los dispositivos móviles (62%) y los mexicanos quienes más prefieren asistir a una oficina física (48%).

El gran atractivo

La conveniencia resulta ser la principal razón para que los latinos manifiesten alta intención de realizar actividad bancaria a través del dispositivo móvil, pues consideran que esta herramienta es más práctica que numerosas tarjetas en su billetera. No obstante, los participantes también consideran que la facilidad de uso juega un papel importante en la decisión, además de que los sistemas de pago digitales son un buen mecanismo para administrar mejor las finanzas y tener control de los gastos.

Si de realizar pagos se trata, el 57% considera que mejorar la seguridad motivaría para incrementar el uso. Otros razones: la posibilidad de realizar un pago más rápido, en comparación con los métodos tradicionales (45%) y obtener incentivos o recompensas por lealtad, que solo están disponibles para usuarios de dispositivos móviles (40%).

Mirando hacia el futuro

Las entidades bancarias han notado el potencial de las aplicaciones móviles como un canal de servicio con valor añadido para sus usuarios. Por esta razón, conocer la opinión de los consumidores sobre lo que desean ver y lo que realmente valoran, es fundamental. A los latinoamericanos participantes les gustaría que las apps tuvieran reconocimiento facial (42%) y reconocimiento de voz (39%). Sin embargo, también se apreciaría la vinculación con redes sociales para comunicarse con el banco (38%), la capacidad de escanear la factura desde el móvil (36%), así como transferir dinero a otras cuentas y personas (36%).

Si existieran bancos móviles que funcionarán exclusivamente a través de una app, el 48% de los latinoamericanos afirma que probablemente lo usaría y solo un 25% se niega a tal posibilidad. Los mexicanos fueron quienes más se mostraron abiertos a esta nueva modalidad (34%) y los argentinos, los más reticentes (11%).

No obstante, si este tipo de banco redujera los tiempos de respuesta de algunas transacciones, el 88% de los latinoamericanos afirma que la posibilidad de uso sería muy alta, o también si no tuvieran cargos (o al menos inferiores) en la compra de productos de inversión (83%).

La tendencia creciente entre los consumidores a usar sus dispositivos móviles para actividades relacionadas con compras y para la administración de sus productos bancarios, representa grandes retos para el comercio, que debe enfocar sus estrategias a este tipo de dispositivo para agregar valor en la experiencia y superar las barreras que se oponen a su uso masivo.

Acerca de la Encuesta Global de Nielsen

El Estudio Global de Nielsen sobre Compras Móviles, Actividad Bancaria y Pagos, se realizó entre el 1 de marzo y el 23 de marzo de 2016. Fueron encuestados más de 30.000 usuarios de Internet en 63 países en Asia Pacífico, Europa, América Latina, Medio Oriente, África y América del Norte, para entender cómo los dispositivos móviles están influenciando tres actividades distintas pero interconectadas: compras, banca móvil y pagos. Nielsen examinó los tipos de actividades comerciales, bancarias y de pagos móviles que los encuestados realizan actualmente y que existe probabilidad de que las realicen en el futuro. También examinamos las barreras para adoptar la banca y pagos móviles, así como los incentivos que podrían fomentar un uso más amplio. Debido a que la muestra se basó en quienes accedieron a participar, no hay estimaciones de error de muestreo teórico que se puedan calcular. Sin embargo, una muestra probabilística de tamaño equivalente tiene un margen máximo de error de ±0.6% a nivel global. La encuesta global de Nielsen se basa únicamente en el comportamiento de los encuestados con acceso a internet Las tasas de penetración de Internet varían según el país. Nielsen utiliza un estándar mínimo de reporte de 60% de penetración de Internet o 10 millones de población online para incluir en el estudio.